Atrakcyjność inwestycyjna na tle ryzyka kraju

Bogata, sięgająca daleko poza granice Polski, oferta funduszy inwestycyjnych sprawia, iż trudno jest dokonać wyboru tych właściwych. Jedną z metod selekcjonowania państw, które mogą charakteryzować się ponadprzeciętnym potencjałem wzrostu cen akcji jest wykorzystanie wskaźnika PEG

Czytaj dalej

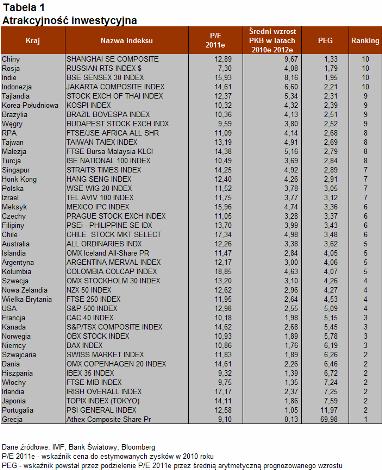

Atrakcyjności inwestycyjnej nie można jednak rozpatrywać w oderwaniu od ryzyka charakterystycznego dla inwestowania w danym kraju. Analitycy Expandera po raz kolejny przygotowali uaktualnione zestawienie wskaźników charakteryzujących poszczególne państwa pod kątem tych dwóch cech. Z reguły, wskaźnik PEG używany jest do oceny pojedynczych spółek. Możemy jednak podstawić do wzoru, zamiast wskaźnika C/Z dla spółki, wskaźnik dla głównego indeksu akcji giełdy funkcjonującej w danym kraju. Natomiast zamiast oczekiwanego tempa wzrostu zysków spółki można w wzorze użyć prognozowanej średniorocznej stopy wzrostu PKB.

Tym sposobem uzyskamy ocenę atrakcyjności inwestycyjnej konkretnego kraju. Im niższy (nieujemny) odczyt wskaźnika tym lepsze perspektywy dla wzrostu cen akcji przedsiębiorstw notowanych w danym państwie. Analitycy Expandera oszacowali wskaźnik PEG dla 38 państw. Na poczet wyliczeń przyjęto, podawany przez agencję Bloomberg, wskaźnik cen akcji do prognozowanych zysków na koniec 2011 roku. Natomiast średnioroczne tempo wzrostu PKB zostało oszacowane na podstawie prognoz Międzynarodowego Funduszu Walutowego (MFW) na lata 2011-2015. Tabela nr 1 przestawia wskaźniki PEG dla państw wschodzących i rozwiniętych.

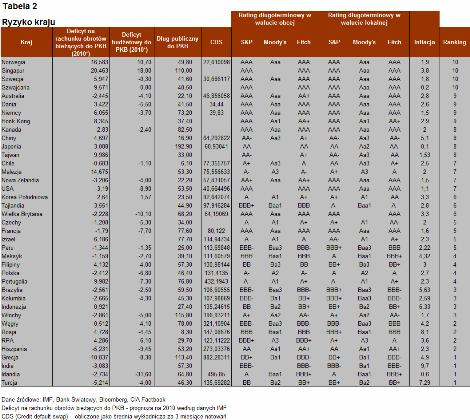

Rozważając inwestycję w akcje wybranego kraju powinniśmy wziąć pod uwagę zarówno perspektywy wzrostu gospodarki jak i ryzyko kraju. Wiarygodność ekonomiczna państwa wywiera wpływ nie tylko na rynek obligacji skarbowych, ale również na koniunkturę gospodarczą i inne rynki finansowe. Dlatego też przygotowany ranking atrakcyjności inwestycyjnej warto poszerzyć o ocenę gospodarek pod względem ryzyka. Analitycy Expandera wykorzystali do oszacowania ryzyka sześć kategorii ekonomicznych przyznając im zróżnicowane wagi. Największy wpływ na końcowy wynik rankingu mają oceny wiarygodności kredytowej nadawane przez agencje ratingowe Standard&Poors, Moodys i Fitch (waga 30%) oraz notowania CDS (credit default swap) – waga 25%. Dane te z jednej strony obrazują opinie ekspertów oceniających wiarygodność ekonomiczną poszczególnych państw, a z drugiej uwzględniają aktualne nastroje rynkowe (CDS).

Wpływ notowań CDS na końcowy rezultat obliczanego rankingu jest niższy od ratingów agencji ze względu na fakt, iż nie są one notowane dla wszystkich uwzględnionych w analizie państw. Najniższą wagę przyznano natomiast pozycji dług publiczny, gdyż trudno o dostęp do aktualnych czy też prognozowanych danych obliczonych według jednolitej metodologii. Dla celów analizy wykorzystano publikacje CIA Factbook, w której wskazana została procentowa wysokość długu publicznego w stosunku do PKB na rok 2009. Z powodu dosyć nieaktualnych danych waga długu publicznego w przygotowanym zestawieniu wynosi tylko 5%. Udział deficytu na rachunku bieżącym (prognoza 2010 rok), deficytu budżetowego (prognoza 2010) oraz inflacji (dostępna za ostatni opublikowany miesiąc 2010 roku) jest podobny i wynosi 13-14%.

Tabela 1. Atrakcyjność inwestycyjna krajów

Źródło: obliczenia własne na podstawie danych z serwisu Bloomberg oraz Międzynarodowego Funduszu Walutowego (MFW)

Tabela 2. Ryzyko kraju

Źródło danych: obliczenia własne na podstawie danych z serwisu Bloomberg, MFW, CIA Factbook

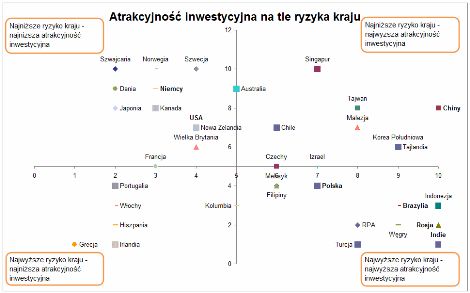

Uwzględniając w analizie zarówno dane o atrakcyjności kraju obliczonej na podstawie wskaźnika PEG oraz rankingu ryzyka kraju ustalonego na podstawie sześciu kategorii ekonomicznych otrzymamy macierz z wynikami poszczególnych państw. W rezultacie tak oszacowanych danych analizowane państwa zostały podzielone na cztery grupy:

1) Najniższa wiarygodność (najwyższe ryzyko kraju) oraz najniższa atrakcyjność inwestycyjna

2) Najwyższa wiarygodność (najniższe ryzyko kraju) oraz najniższa atrakcyjność inwestycyjna

3) Najniższa wiarygodność (najwyższe ryzyko kraju) oraz najwyższa atrakcyjność inwestycyjna

4) Najwyższa wiarygodność (najniższe ryzyko kraju) oraz najwyższa atrakcyjność inwestycyjna.

Wykres 1. Atrakcyjność inwestycyjna na tle ryzyka kraju

Jak widać w najgorszej ćwiartce wykresu znalazły się wszystkie kraje zaliczane do grupy PIIGS. Nie są one atrakcyjne pod kątem inwestycyjnym, a do tego, jak ogólnie wiadomo cechują się znacznym ryzykiem. Niskie ryzyko, ale niezbyt atrakcyjne wyceny akcji i pespektywy wzrostu gospodarki okupują przede wszystkim kraje skandynawskie. Zdrowe finanse publiczne spowodowały, że kapitał, który i tak musiał być ulokowany na europejskich rynkach rozwiniętych wybierał właśnie te destylacje. Nawet jeżeli prognozy dynamiki poprawy koniunktury na obszarach tych krajów nie są oszałamiające, była to lepsza alternatywa niż Grecja czy Hiszpania. Wysoka atrakcyjność inwestycyjna, przy jednocześnie relatywnie dużym ryzyku to domena rynków wschodzących, w tym Polski. Znajdziemy tu aż trzy z krajów BRIC: Brazylię, Rosję i Indie. W najlepszej ćwiartce znajdują się Chiny, które nie przyniosły wysokich stóp zwrotu w 2010 roku, oraz Tajlandia, która z kolei była w ubiegłym roku ulubieńcem inwestorów.

W sprzeczności do wyników analizy wydaje się stać szczególnie pozycja Chin, które obecnie postrzegane są przez rynki jako obszar inwestycyjny o podwyższonym ryzyku. Inwestorzy obawiają się efektów chłodzenia lekko przegrzanej chińskiej gospodarki. Wysoka pozycja Chin wynika najprawdopodobniej z dwóch faktów: relatywnie małego udziału inflacji w rankingu ryzyka oraz wzięcia pod uwagę indeksu Shanghai SE Composite, który mocno spadł w ubiegłym roku, uatrakcyjniając tym samym wycenę akcji. Nie wszystkie jednak spółki z tego indeksu mogą być obiektem zainteresowań inwestorów zagranicznych. Tymczasem indeks akcji B, czyli tych które mogą być nabywane przez kapitał zagraniczny, silnie wzrósł, i z tego powodu wyceny wchodzących w jego skład akcji nie są już tak atrakcyjne.

Zaprezentowana macierz nie uwzględnia oczywiście wszystkich czynników, które mogą wpływać na przyszłą kondycję uwzględnionych w analizie państw. Problematyczne oczywiście może też być zastosowanie przyjętych przez nas wskaźników i oraz przyporządkowanych im wag (świadczyć o tym może choćby przykład Chin). Nie wszystkie prezentowane państwa są też, z perspektywy polskiego inwestora, łatwo dostępne pod kątem możliwości zainwestowania. Staraliśmy się co prawda usunąć z rankingu najbardziej egzotyczne kraje, ale np. wśród dostępnych w Polsce funduszy inwestycyjnych dosyć trudno jest znaleźć produkt dedykowany, dajmy na to, wyłącznie akcjom norweskim. Niemniej jednak tak przygotowane zestawienie może stać się cenną, wstępną wskazówką poglądową wspierającą inwestora w doborze zróżnicowanych regionów geograficznych do własnego portfela funduszy inwestycyjnych.

Marek Arent, Rafał Lerski

Analitycy firmy Expander

Komentarze

Tagi

Czytaj też…

Czytaj na forum

- Magazyn wyposażenie Liczba postów: 280 Grupa: Trudne tema... Piętrowe magazyny coraz częściej powstają. Można wtedy wykorzystać mniejszą działkę zachowując dużo przestrzeni użytkowej. Tylko budynek musi być wtedy wyposażo...

- Urządzenie fiskalne do firmy Liczba postów: 5 Grupa: Trudne tema... Cześć, jestem Artur. Od dłuższego czasu pracuję w firmie zajmującej się elektryką, ale planuję przejść na własną działalność i szukam mobilnego urządzenia fiska...

- Reklama firmy Liczba postów: 480 Grupa: Trudne tema... Jedną ze skuteczniejszych reklam w sieci na pewno jest marketing szeptany FB https://www.lartweb.pl/produkt/marketing -szeptany-fb/ Korzystam od jakiegoś czasu i...

- Merchandising mobilny Liczba postów: 1 Grupa: Trudne tema... Chciałabym nawiązać współpracę z firmą, oferującą merchandising mobilny. Zależy mi głównie na odpowiedniej ekspozycji produktów i uzupełnianiu półek towarami zg...

- jaki deweloper okolice Warszawy? Liczba postów: 5 Grupa: Trudne tema... Decydując się na współprace ze specjalistami nie marnujecie swojego czasu i pieniędzy. Jeżeli myślicie nad budową domu jednorodzinnego lub zakupem mieszkania w....