Jak psują się „frankowe” kredyty?

Krajowe media wielokrotnie informowały, że kredyty mieszkaniowe z waloryzacją do franka, mają lepszą spłacalność niż pozostałe „hipoteki”. Ten argument był używany w dyskusji dotyczącej pomocy dla „frankowców”. Niedawno banki musiały zweryfikować swoją ewidencję zagrożonych kredytów mieszkaniowych. Dlatego najnowsze dane NBP, nie są już tak jednoznaczne. Udział „złych” kredytów mieszkaniowych we franku i złotym, obecnie jest bardzo zbliżony. Na podstawie sprawozdawczych wyników z banków, nie można jednak wyciągać pochopnych wniosków.

Czytaj dalej

Krajowe banki podają, że zagrożonych jest około 3,50% kredytów we franku

W miarę upływu czasu, coraz więcej kredytów mieszkaniowych z każdego roku, jest spłacanych nieterminowo. Tego spadku jakości „hipotek” trudno uniknąć, ponieważ przez kolejne lata coraz więcej kredytobiorców zostaje narażonych na czynniki losowe (np. utratę pracy). W przypadku zobowiązań waloryzowanych kursem franka, wahania kursowe przyspieszają „psucie się” portfela kredytowego. Na podstawie statystyk NBP, które opublikowano w najnowszym raporcie AMRON SARFiN, można dokładnie sprawdzić, jak rósł udział zagrożonych „hipotek”.

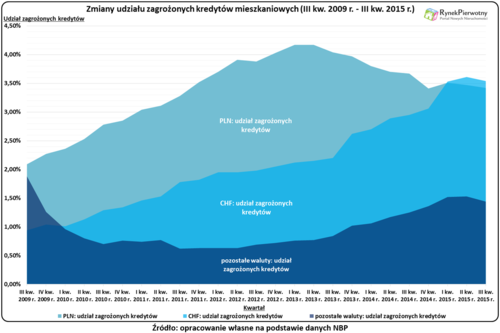

Poniższy wykres prezentuje relację pomiędzy wartością zagrożonych kredytów mieszkaniowych i całkowitą wartością umów rozliczanych w danej walucie (złoty, frank, pozostałe waluty obce). Warto nadmienić, że kategoria zagrożonych kredytów mieszkaniowych uwzględnia przede wszystkim zobowiązania niespłacane dłużej niż 3 miesiące oraz „hipoteki”, dla których bank złożył wniosek o wszczęcie postępowania egzekucyjnego (zobacz Rozporządzenie Ministra Finansów z 16 grudnia 2008 r. w sprawie zasad tworzenia rezerw na ryzyko związane z działalnością banków).

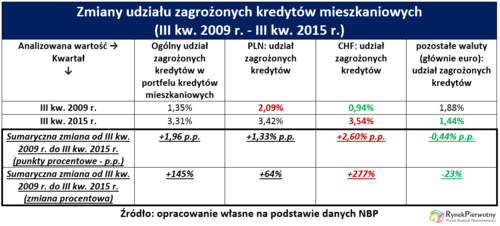

Pod koniec III kw. 2015 roku, zagrożone kredyty „złotówkowe” stanowiły 3,42% wszystkich takich umów, które finansują cel mieszkaniowy. Analogiczny wynik dla „hipotek” waloryzowanych kursem franka to 3,54%. Warto zwrócić uwagę, że w przypadku „frankowych” kredytów mieliśmy do czynienia z dość jednostajnym wzrostem udziału zagrożonych umów. Wyższe notowania franka w 2015 r. nie pozostały jednak bez wpływu na odsetek „złych” kredytów (IV kw. 2014 r. - 3,06%, II kw. 2015 r. - 3,61%). Jakość zobowiązań rozliczanych w złotym pogarszała się dość szybko od III kw. 2009 r. do I kw. 2013 r. Później nastąpiła dość znacząca i długoterminowa poprawa (spadek udziału zagrożonych kredytów z 4,17% do 3,42%). Odsetek „złych” kredytów w innych walutach wzrósł z 0,62% (III kw. 2011 r.) do 1,44% (III kw. 2015 r.). Mimo tego, najnowszy wynik wciąż jest niższy od wartości z III kw. 2009 r. (1,88%).

Czytaj również: Nowelizacja programu MdM a rynek wtórny

Informacje z poniższej tabeli potwierdzają, że przez sześć lat najszybciej wzrósł udział zagrożonych „hipotek” w CHF (zmiana o 277%). Analogiczny wynik dla „złotówkowych” kredytów wyniósł 64%. Jeżeli chodzi o udział zagrożonych zobowiązań w całym portfelu kredytów mieszkaniowych, to NBP odnotował wzrost z 1,35% (III kw. 2009 r.) do 3,31% (III kw. 2015 r.).

Czytaj również: Dlaczego banki zmieniają marże kredytów hipotecznych?

Dane sprawozdawcze nie mówią całej prawdy o niespłacanych „hipotekach”

Wszystkie zaprezentowane statystyki są wiarygodne i wartościowe, ale na ich podstawie nie powinniśmy wyciągać ostatecznych wniosków. Takie ostrożne podejście wynika z dwóch uwarunkowań. Po pierwsze trzeba pamiętać, że sprawozdawcze dane z banków nie uwzględniają m.in. przymusowych przewalutowań na złote, wykonywanych po wypowiedzeniu umowy „frankowego” kredytu. Wspomniane operacje sztucznie zaniżają udział i wartość zagrożonych „hipotek” z waloryzacją do franka. Dlatego konieczna jest dodatkowa korekta wyników, którą może wykonać tylko instytucja posiadającą szczegółowe informacje (np. KNF lub BIK). Nadzór finansowy niedawno przeprowadził odpowiednią korektę. Po jej dokonaniu, wartościowy udział zagrożonych kredytów walutowych (pod koniec 2014 r.) wzrósł z 2,70% do 4,00%. W portfelu kredytów „złotówkowych” odnotowano spadek z 3,40% do 2,20% (zobacz Raport KNF o sytuacji banków w 2014 r.).

Obiektywna analiza powinna uwzględnić również okoliczność przemawiającą na korzyść kredytów mieszkaniowych we franku. Warto zdawać sobie sprawę, że „hipoteki” z waloryzacją do CHF, po 2011 r. praktycznie zniknęły z rynku. Ze względu na brak nowych umów, cały portfel kredytów rozliczanych we franku szybciej się „starzeje” i pogarsza swoją jakość. Odwrotne zjawisko można zauważyć w przypadku „złotówkowych” kredytów. Takie „hipoteki” obecnie mają prawie stuprocentowy udział w rynku. Dlatego odsetek zagrożonych kredytów w złotym jest skutecznie obniżany przez nowe umowy.

Niezależnie od powyższych uwag można uznać, że ogólna jakość kredytów mieszkaniowych na razie nie wzbudza większych obaw. Sytuacja stałaby się poważna po osiągnięciu trzy - cztery razy wyższego udziału zagrożonych „hipotek” niż 3,31%. Warto nadmienić, że na Węgrzech bezpośrednio przed przewalutowaniem, „złe” kredyty mieszkaniowe w CHF stanowiły ponad 40% wszystkich takich umów z waloryzacją do franka (zobacz Raport NBP o Stabilności Systemu Finansowego z lipca 2015 r.).

Komentarze

Sprzedaż apartamentów nad morzem.

Baltic Plaza **** to miejsce niezwykłe,

to Twój elegacki apartament

www.sea-development.pl

Czytaj też…

Czytaj na forum

- Biuro nieruchomości i kompleksowa obsługa kredytow... Liczba postów: 36 Grupa: Inwestycje Jeśli szukacie eksperta ds kredytu hipotecznego, to koniecznie zapoznajcie się z ofertą https://entremise.pl/ - wg mnie nikogo lepszego nie znajdziecie

- Leasing krok po kroku Liczba postów: 10 Grupa: Inwestycje Zdecydowanie mogę Wam polecić sprawdzić stronę, na której znajdziecie firmę ALPINA Leasing - leasing samochodów , która specjalizuje się w finansowaniu środków....

- Nowe mieszkania od dewelopera - Co warto wiedzieć... Liczba postów: 4 Grupa: Inwestycje Fajny artykuł sporo przydatnej wiedzy.

- Czy deweloperzy przygotowali wakacyjne promocje na... Liczba postów: 6 Grupa: Inwestycje Dobra sytuacja finansowa to klucz do niezależności i komfortowego życia. https://dziennikifadera.pl/ oferuje sprawdzone porady dotyczące oszczędzania, inwestowa...

- Co aktualnie deweloperzy budują w Poznaniu i na ob... Liczba postów: 5 Grupa: Inwestycje no dużo w Poznaniu się dzieje, rzadko jestem, ale ilekoc przyjezdzam to zadziwia mnie to :) bardzo Poznan sie rozbudowal! ___________ https://vag-m ania.pl/po...