Jak zamienić koszty w zyski?

Klient zarabiający przy pomocy kredytu mieszkaniowego – ta sytuacja na pierwszy rzut oka może wydawać się nierealna. Trudno się temu dziwić, ponieważ to bank jest stroną umowy kredytowej, która czerpie zyski.

Czytaj dalej

Okazuje się jednak, że właściciel kredytu mieszkaniowego w pewnych sytuacjach może pokryć jego koszty i wypracować dochód. Taki wariant dotyczy nabywców nieruchomości, którzy posiadają odpowiednią kwotę własnych oszczędności – pisze Andrzej Prajsnar z portalu RynekPierwotny.com.

Własny kapitał to podstawa Niskie oprocentowanie kredytów mieszkaniowych sprawia, że mogą one posłużyć, jako tanie źródło kapitału inwestycyjnego. Problem w tym, że osoba zaciągająca takie zobowiązanie musi przeznaczyć pożyczone środki na ściśle określony cel (zakup lokalu mieszkalnego). Nieprawidłowe wykorzystanie kapitału skutkuje wypowiedzeniem umowy przez bank. Ten aspekt odróżnia kredyt od pożyczki. Przypominają o tym przedstawiciele firmy Conse, która oferuje usługi w zakresie doradztwa finansowego. - Klient podpisujący umowę pożyczki hipotecznej zyskuje swobodę, jeżeli chodzi o sposób wykorzystania kapitału. Takie rozwiązanie jest bardziej ryzykowne dla banku, co przekłada się na wyższe oprocentowanie – wyjaśnia Marta Pawlikowska z Conse Doradcy Finansowi.

Czytaj również: Czy uda się jeszcze uzyskać dopłatę do kredytu?

Konieczność wydatkowania kapitału na ściśle określony cel nie zawsze jest przeszkodą. Andrzej Brudzyński z Conse Doradcy Finansowi przypomina, że kredyt mogą zaciągnąć również osoby, które zamierzają zakupić mieszkanie za własną gotówkę. Dzięki pozyskaniu kapitału bankowego zyskują one możliwość zainwestowania części własnych oszczędności. - W takiej sytuacji bank nie będzie formułował żadnych zarzutów, ponieważ jego środki zostały wydatkowane zgodnie z umową, a hipoteka zabezpiecza spłatę kredytu – tłumaczy Andrzej Brudzyński z Conse Doradcy Finansowi.

Niskie oprocentowanie kredytu receptą na zysk Kredyt mieszkaniowy okaże się dochodowy, jeżeli jego właściciel pokryje wszystkie koszty i wypracuje zysk dzięki efektywnemu zainwestowaniu własnych środków. Niższy koszt kredytu zwiększa prawdopodobieństwo, że całe przedsięwzięcie się powiedzie. Aktualne dane NBP wskazują, że rodzime banki w przypadku kredytów mieszkaniowych stosują oprocentowanie na poziomie 7,46%. Trzeba jednak pamiętać, że ta wartość dotyczy kredytobiorców o zróżnicowanym statusie materialnym. Osoby, które dzięki comiesięcznym dochodom zdołały zgromadzić spore oszczędności nie powinny mieć problemów z uzyskaniem znacznie tańszego kredytu. - Oprocentowanie dla najlepszych ofert może kształtować się na poziomie 5,84% - 6,2%. – mówi Marta Pawlikowska z Conse Doradcy Finansowi.

Czytaj również: Co należy sądzić o pożyczce w parabanku?

Osoby posiadające dość wysokie i stabilne źródło dochodu mogą pokryć koszty zaciągniętego kredytu nawet przy pomocy typowych lokat. Warto pamiętać, że rodzime banki oferują preferencyjne warunki dla tych klientów, którzy zamierzają ulokować znaczące oszczędności. W przypadku kwoty 200 000 zł oprocentowanie lokaty może wynosić nawet 6,4% - 6,5% (w skali roku). Niektóre banki zezwalają na negocjację dodatkowej podwyżki oprocentowania, jeżeli deponowana suma przekracza określony limit (np. 50 000 zł). Większe szanse na uzyskanie gratisowych odsetek mają klienci, którzy aktywnie korzystają z innych produktów danego banku. Mieszkanie na kredyt i oszczędności w zapasieMarta Pawlikowska z Conse Doradcy Finansowi podkreśla, że inwestowanie własnych środków dzięki wykorzystaniu kredytu mieszkaniowego jest korzystne nie tylko ze względu na potencjalne zyski.

Dla wielu kredytobiorców znacznie ważniejsze jest bezpieczeństwo finansowe, które uzyskają dzięki zachowaniu własnych funduszy. Osoby przeznaczające prawie wszystkie oszczędności na zakup nowego lokum muszą zrezygnować z rezerw finansowych. To rozwiązanie może mieć przykre skutki w obliczu takich zdarzeń jak poważna choroba lub utrata pracy. Zakup mieszkania za gotówkę sprawia bowiem, że oszczędności zostają „zamrożone”. W takiej sytuacji płynność finansowa nowego właściciela lokalu znacząco spada. Może on odzyskać własne fundusze tylko po sprzedaży nieruchomości. Trzeba jednak pamiętać, że w obecnych warunkach zbycie posiadanego mieszkania może potrwać nawet kilka miesięcy.

- Wariant polegający na umiejętnym wykorzystaniu kredytu hipotecznego i pozostawieniu przeważającej części swoich oszczędności jest bardziej korzystny. Dzięki niemu właściciel nowego mieszkania zyskuje bezpieczeństwo finansowe. Jeżeli stopa zwrotu z własnych środków pokryje koszt kredytu to nie wątpliwości, że bilans omawianego rozwiązania jest dodatni - mówi Marta Pawlikowska z Conse Doradcy Finansowi.

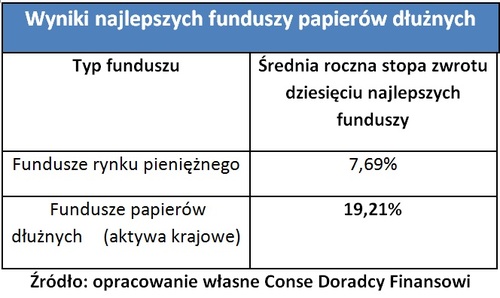

Dla nabywcy mieszkania, który przede wszystkim zamierza utrzymać płynność finansową, najlepszym wyborem są depozyty. Osoby zainteresowane osiąganiem znaczących zysków muszą zdecydować się na inne rozwiązania. Jakie alternatywy dla lokaty?Jeżeli kredytobiorca oczekuje na pokaźne korzyści finansowe to jedynym realnym wariantem są metody inwestowania środków, które zapewniają oczekiwaną stopę zwrotu na poziomie większym niż 14% - 15% w skali roku (bez uwzględnienia inflacji i zryczałtowanego podatku od zysków kapitałowych). Takich dochodów nie można osiągnąć za pomocą depozytów. Kredytobiorcy, którzy z różnych powodów nie zamierzają samodzielnie inwestować swoich oszczędności powinni zwrócić uwagę na fundusze inwestycyjne. Poniższa tabela przedstawia roczne stopy zwrotu, które uzyskały najlepiej zarządzane fundusze papierów dłużnych (FPD).

Podane wyniki funduszy nie uwzględniają: inflacji, zryczałtowanego podatku od zysków kapitałowych oraz opłat związanych z zarządzaniem. Nietrudno zauważyć, że zyski, które wypracowały najlepsze fundusze papierów dłużnych mogłyby bez problemu pokryć koszty kredytu i zapewnić zysk (nawet, jeżeli prowizja oraz opłaty za zarządzanie pomniejszyłyby dochód inwestora o 10%). Historyczne stopy zwrotu poszczególnych FPD nie gwarantują przyszłych wyników, dlatego kredytobiorca powinien przygotować się na pewien poziom ryzyka finansowego. Najbardziej bezpieczne fundusze rynku pieniężnego niestety cechują się stopami zwrotu, które nie pozwoliłyby na pokrycie kosztów kredytu (patrz poniższa tabela). W tym kontekście warto pamiętać, że jednostki uczestnictwa funduszy, które lokują swoje środki w zagranicznych aktywach są bardziej ryzykowne (jedną z przyczyn są wahania kursowe).

Wyniki najlepszych funduszy papierów dłużnychTyp funduszu Średnia roczna stopa zwrotu dziesięciu najlepszych funduszy Fundusze rynku pieniężnego 7,69% Fundusze papierów dłużnych (aktywa krajowe) 19,21%Źródło: opracowanie własne Conse Doradcy Finansowi Zwolennicy samodzielnego inwestowania przynajmniej w podstawowym stopniu znają realia rynków kapitałowych. W związku z tym mogą dobrać metody inwestowania zgodnie ze własnym stosunkiem do ryzyka finansowego. Jednym z najbardziej interesujących wariantów jest ulokowanie części środków na perspektywicznym rynku korporacyjnych papierów dłużnych (Catalyst).

- Sposób zainwestowania własnych oszczędności w dużej mierze zależy od preferencji kredytobiorcy. Warto pamiętać o tym, że uzyskuje on pewne korzyści nawet w przypadku, gdy koszty zaciągniętego kredytu równoważą zyski z inwestycji. Niekwestionowanym atutem jest bezpieczeństwo finansowe, które wiąże się z możliwością szybkiego wykorzystania własnych funduszy w awaryjnej sytuacji – podsumowuje Andrzej Brudzyński z Conse Doradcy Finansowi.

Źródło: RynekPierwotny / budnet.pl

Komentarze

Tagi

Apartamenty w Kołobrzegu

Sprzedaż apartamentów nad morzem.

Baltic Plaza **** to miejsce niezwykłe,

to Twój elegacki apartament

www.sea-development.pl

Sprzedaż apartamentów nad morzem.

Baltic Plaza **** to miejsce niezwykłe,

to Twój elegacki apartament

www.sea-development.pl

Czytaj też…

Czytaj na forum

- Powierzchnie magazynowe - większa hala magazynowa... Liczba postów: 26 Grupa: Inwestycje Budowa hali magazynowej to duże przedsięwzięcie, które wymaga sprawdzonego partnera. Właśnie dlatego interesuje mnie współpraca z Harden Construction, polecaną....

- Bezkonkurencyjna pożyczka hipoteczna Liczba postów: 178 Grupa: Inwestycje Kredyty to najgorszy pomysł. Można się nieźle wpakować w tarapaty na parę ładnych lat, dlatego wybieram bezpieczne pożyczki. Ja wzięłam akurat pożyczkę na mój n...

- Biuro nieruchomości i kompleksowa obsługa kredytow... Liczba postów: 36 Grupa: Inwestycje Jeśli szukacie eksperta ds kredytu hipotecznego, to koniecznie zapoznajcie się z ofertą https://entremise.pl/ - wg mnie nikogo lepszego nie znajdziecie

- Leasing krok po kroku Liczba postów: 10 Grupa: Inwestycje Zdecydowanie mogę Wam polecić sprawdzić stronę, na której znajdziecie firmę ALPINA Leasing - leasing samochodów , która specjalizuje się w finansowaniu środków....

- Nowe mieszkania od dewelopera - Co warto wiedzieć... Liczba postów: 4 Grupa: Inwestycje Fajny artykuł sporo przydatnej wiedzy.