Nowe kredyty hipoteczne będą „droższe”?

Narodowy Bank Polski niedawno opublikował wyniki badania ankietowego, w którym uczestniczyli najwięksi kredytodawcy. Ankieta NBP dotyczyła między innymi polityki w zakresie kredytów mieszkaniowych. Odpowiedzi, których udzieliło 26 największych banków nie są szczególnie pomyślne dla osób planujących zakup nowego lokum.

Czytaj dalej

Banki raczej nie zrezygnują z podwyższania marż

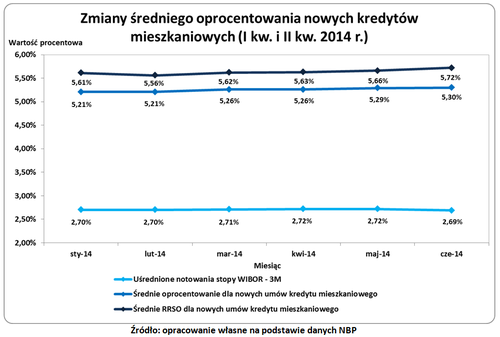

W ramach odpowiedzi na pytanie zadane przez NBP aż 35% wiodących banków potwierdziło, że od kwietnia do czerwca wzrosły marże ich kredytów mieszkaniowych. Skutki tej zmiany można zaobserwować na poniższym wykresie. Szacunki Narodowego Banku Polskiego wskazują, że w poprzednim kwartale średnie oprocentowanie nowych „hipotek” zwiększyło się z 5,26% do 5,30%. Bardziej widoczna zmiana dotyczyła Rzeczywistej Rocznej Stopy Oprocentowania (RRSO). Ten miernik prócz odsetek uwzględnia również inne koszty, które są związane z zaciągnięciem kredytu (np. prowizję przygotowawczą, wymagane opłaty oraz składki ubezpieczeniowe) – dodaje Andrzej Prajsnar z portalu RynekPierwotny.pl. Jak widać na poniższym wykresie od kwietnia do czerwca przeciętne RRSO dla nowych „hipotek” wzrosło z 5,63% do 5,72%.

Podwyżce hipotecznych marż nie towarzyszyła zmiana innych warunków kredytowania (np. kryteriów oceny klienta). Zgodnie z opinią banków główną przyczyną wzrostu marż była konieczność wdrożenia zapisów Rekomendacji S IV. Można przypuszczać, że pewien wpływ na kredytową politykę banków wywiera również Rekomendacja U. Ten pakiet regulacji KNF-u zredukuje zyski związane ze sprzedażą ubezpieczeń do kredytów i przyczyni się do ograniczenia popularności grupowych polis. Zmiany, które niedawno przeforsowała Komisja Nadzoru Finansowego powinny zostać wdrożone do 31 marca 2015 r.

Czytaj również: Co z kredytem mieszkaniowym po rozwodzie?

Jedna trzecia banków uczestniczących w badaniu ankietowym NBP od kwietnia do czerwca odczuła wzrost popytu na kredyty mieszkaniowe. Można oczekiwać, że ta zmiana ośmieli kredytodawców do dalszego zwiększania marż – pisze Andrzej Prajsnar z portalu RynekPierwotny.pl. Dzięki podwyższeniu zyskowności nowych kredytów hipotecznych banki przygotują się również na spodziewaną obniżkę stóp procentowych NBP i spadek przychodów osiąganych dzięki sprzedaży ubezpieczeń.

Rada Polityki Pieniężnej może pomóc kredytobiorcom

Ewentualna redukcja stóp procentowych NBP przynajmniej częściowo złagodzi efekty związane z podwyższeniem marż kredytów hipotecznych. Taki scenariusz staje się coraz bardziej prawdopodobny ze względu na rekordowo niski poziom inflacji oraz sygnały świadczące o gorszej sytuacji gospodarczej. Na początku bieżącego miesiąca media poinformowały, że Wskaźnik Menadżerów Logistyki Markit PMI, który odzwierciedla kondycję polskiego sektora przemysłowego spadł po raz piąty z rzędu. Lipcowy odczyt tego indeksu przekroczył granicę oznaczającą dekoniunkturę (50 punktów).

W związku z powyższym wzrasta prawdopodobieństwo korekty stóp procentowych NBP. Członkini Rady Polityki Pieniężnej, prof. Elżbieta Chojna-Duch niedawno zasugerowała, że pierwszym krokiem powinna być obniżka o 25 punktów bazowych (0,25 punktu procentowego - p.p.). Taka zmiana bezpośrednio wpłynęłaby na stopy WIBOR, które służą do aktualizacji oprocentowania kredytów hipotecznych – dodaje Andrzej Prajsnar z portalu RynekPierwotny.pl. W przypadku nowych „hipotek” obniżka WIBOR-u może zostać częściowo skompensowana przez wzrosty marż. Osoby, które wcześniej podpisały umowę z bankiem po redukcji stóp NBP odczują jednak proporcjonalny spadek obciążeń kredytowych.

Poniższa tabela przedstawia przykładową zmianę rat po spadku stóp procentowych NBP (o 0,25 p.p.) i WIBOR-u 3M (o 0,20 p.p.). W zależności od marży analizowanego kredytu (270 000 zł, 30 lat) obniżka raty wyniosłaby 30,68 zł - 32,95 zł. To oznacza zmniejszenie comiesięcznych obciążeń kredytowych o 2,26% - 2,42%.

Czytaj również: Puk, puk... Komornik!

|

Przykładowa zmiana rat kredytu hipotecznego po obniżce stóp procentowych NBP |

||||

|

Założenia: wartość kredytu 270 000 zł, okres spłaty 30 lat, spłata w ratach równych, prowizja przygotowawcza (2,00%) nie jest kredytowana, poziom stopy referencyjnej (WIBOR - 3M) spada z 2,67% do 2,47%, na wysokość raty nie wpływają inne czynniki (np. składki ubezpieczeniowe). |

||||

|

Poziom stałej marży |

Początkowa rata kredytu |

Rata kredytu po zmianach |

Zmiana raty w ujęciu liczbowym |

Zmiana raty w ujęciu procentowym |

|

1,20 punktu procentowego (p.p.) |

1 268,87 zł |

1 238,19 zł |

-30,68 zł |

-2,42% |

|

1,40 p.p. |

1 299,94 zł |

1 268,87 zł |

-31,07 zł |

-2,39% |

|

1,60 p.p. |

1 331,40 zł |

1 299,94 zł |

-31,46 zł |

-2,36% |

|

1,80 p.p. |

1 363,24 zł |

1 331,40 zł |

-31,84 zł |

-2,34% |

|

2,00 p.p. |

1 395,46 zł |

1 363,24 zł |

-32,22 zł |

-2,31% |

|

2,20 p.p. |

1 428,04 zł |

1 395,46 zł |

-32,59 zł |

-2,28% |

|

2,40 p.p. |

1 460,99 zł |

1 428,04 zł |

-32,95 zł |

-2,26% |

Źródło: opracowanie własne

Komentarze

Tagi

Sprzedaż apartamentów nad morzem.

Baltic Plaza **** to miejsce niezwykłe,

to Twój elegacki apartament

www.sea-development.pl

Czytaj też…

Czytaj na forum

- Czy własny apartament nad morzem to dobra inwestyc... Liczba postów: 141 Grupa: Inwestycje Jeśli dzisiaj coś kupować, przy tej demografii i niestety wyludniającej się prowizji, to tylko w miastach gdzie będa za 10-30lat ludzie.. Odn https://heimestate...

- Echo Investment zrealizuje drugi projekt biurowy w... Liczba postów: 0 Grupa: Inwestycje

- Inwestycje w nieruchomości Liczba postów: 285 Grupa: Inwestycje Jeżeli zastanawiacie się nad zakupem nieruchomości dla siebie lub w celach inwestycyjnych w Chorwacji, to polecam Wam stronę https://valor-restate.com/ , gdzie....

- Jakie mieszkanie wybrać? Deweloperskie czy używane... Liczba postów: 275 Grupa: Inwestycje Jeżeli zastanawiacie się nad zakupem nowego domu lub mieszkania na terenie Białegostoku lub okolic, to polecam Wam sprawdzić stronę https://mdevelopment.pl/ , g...

- Baltic Plaza Hotel Medi SPA i nowoczesna baza SPA... Liczba postów: 9 Grupa: Inwestycje Zwracam uwagę na jakość hoteli, w których się zatrzymuje. Byłem ostatnio w Poznaniu i zatrzymałem się w polecanym mi Hotelu Włoskim - hotel dla rodzin Poznań ,....